Hier finden Sie die aktuell meist gesuchten Begriffe

- All

- Abschreibung

- Allgemeinverfügung

- Arbeitgebererstattung Homeoffice

- Arbeitnehmerin

- Arbeitsbedingungen EU

- Arbeitslohn

- Arbeitslohnspende

- Arbeitszeiterfassungssystem

- Arbeitszimmer

- Aufhebungsvertrag

- Ausbildungskosten

- Ausgleichsprämie

- Ausschlagen

- ausßergewöhnliche Belastung

- Bareinzahlung

- Beschäftigungsverbut

- Betriebsausgabenabzug

- Betriebsprüfung

- Betriebsvermögen

- Buchführung

- Bürgergeld

- Bußgeld

- Champions League Tickets

- Computerhardware

- Corona

- Corona Steuerhilfegesetz

- Corona-Bonus

- Corona-Hilfe

- Corona-Hilfen

- Corona-Krise

- CSRD

- Darlehen

- Dienstwagennutzung

- Digitalisierungsrichtlinie

- Doppelbesteuerung

- Einkommenssteuer

- Einkommensteuer

- Einkommensteuer-Vorauszahlung

- Einkommensteuerfestsetzungen

- Einsprüche

- Energetische Sanierung

- Energiepreispauschale

- Entlastungspaket

- Erbausschlagung

- Erben

- Erbschaft

- Erbverzicht

- Ersatzneubauten

- EU-Kommission

- Fahrtkostenerstattung Kinderbetreuung

- Fahrzeuggesamtkosten

- Feiertage

- Feiertagsarbeit

- Fernverkauf

- Feuerwehr

- Fibu

- Finanzamt

- Finanzen

- Fitnessstudio

- Fördermöglichkeiten

- Förderung Sanierung

- Forderungsverzicht

- Freibetrag

- Geldleistung

- Geldwäschegesetz

- Generalschlüssel

- Geschäftsanteile

- Gesundheitsförderung

- Gewerbesteuer

- Gewinnermittlungsverbot

- GmbH

- Grunderwerbssteuer

- Grunderwerbsteuer

- Handwerker

- Handwerkerleistung

- Hochwasserschäden

- Homeoffice

- Immobilien

- Immobilienkauf

- Immobilienübertragung

- Inflation

- Inflationsausgleichsprämie

- Insolvenzrechtsfortentwicklungsgesetz

- Istversteuerung

- Jahressteuergesetz 2022

- Jahresüberschuss

- Kapitalgesellschaft

- Kassensysteme

- Kaufpreisaufteilung

- Kleinunternehmerregelung

- Kleinunternehmerregelung Ausland

- Kurzarbeitergeld

- Leasingsonderzahlung

- Leasingvertrag

- Lesebestätigung

- Mängel

- Masterstudium

- Meldepflicht

- Miete

- Mindestlohn

- Minijob

- Mitgliedsbeiträge

- Mutterschutz

- Nachhaltigkeit

- Nachlass

- Nachtarbeit

- Nachweis

- Neustarthilfe

- Offene Forderungen

- Online-Bestellungen

- Pflichtverletzung

- Photovoltaik

- Photovoltaik-Anlage

- Photovoltaikanlage

- Photovoltaikanlagen

- Progressionsvorbehalt

- PV-Anlage

- Rechnungsstellung

- Rente

- Renten

- Rückzahlung Soforthilfe

- Sachbezug

- Sachgrundlose Befristung

- Sanierungsgesetz

- Schaden

- Schenkung

- Schenkungssteuer

- Sofortabschreibung

- Soforthilfe

- Software

- Sollversteuerung

- Soloselbständige

- Sonderabschreibung

- Sonderausgabenabzug

- Sonderzahlungen Corona-Krise

- Sonntagsarbeit

- Sozialversicherungspflicht

- Spendennachweise

- Steuer

- Steuerberatung

- Steuerermäßigung

- Steuererstattung

- Steuererstattungszinsen

- Steuerfahndung

- Steuerfreie Zuschläge

- Steuerfreiheit

- Steuerhilfegesetz

- steuerliche Berücksichtigung

- steuerpflichtig

- Steuerschätzung

- Steuerstundung

- Steuervergünstigungen

- Steuervergünstigungen Ausbildung. Ausbildung

- Steuerzinsen

- Stromspeicher

- Studium

- Tarifvertrag

- Tätigkeit nach Betriebsveräußerung

- Testament

- Tilgung

- Transparente arbeitsbedingungen

- Transparenzregister

- Überbrückungshilfe

- Überstunden

- Überstundenvergütung

- Überstundenzuschlag

- Ukraine-Krieg

- Umsatzsteuer

- Umsatzsteuerpflicht

- Umstellung

- Umzugskosten

- Unterhaltsaufwendungen

- Urlaubsanspruch

- Veranlagungszeiträume

- Vergütung Feiertage

- Verjährung offener Forderungen

- Verkauf

- Verlängerung Überbrückungshilfe

- Verlustbescheinigung

- Vermietung

- Vermietung und Verpachtung

- Vermittlungsausschuss

- Vermittlungsportal von Unterkünften

- Vertragslaufzeit

- Vertrauensschutz

- Vorauszahlungen

- Vorfälligkeit

- Vorfälligkeitsentschädigung

- Vorhersehbare Arbeitsbedingungen

- Vorsteuer

- Vorsteuerabzug

- Wachstumschancengesetz

- Werbungskosten

- Wirtschaftsjahr

- Wohnraumoffensive

- Zeitgutschrift

- Zerstörung

- Zusammenfassende Meldungen

Mieterstrom als eigenständige Hauptleistung Das Finanzgericht (FG) Münster hat entschieden, dass die Lieferung von Strom an Mieter nicht als unselbstständige Nebenleistung zur umsatzsteuerfreien Wohnraumvermietung zu betrachten ist. Stattdessen stellt sie eine eigenständige Hauptleistung dar. Daraus folgt, dass Vermieter, die in eine Photovoltaikanlage (PV-Anlage) investieren, den Vorsteuerabzug in vollem Umfang geltend machen können. Hintergrund Im konkreten Fall hatte ein Vermieter im […]

Photovoltaik-Anlagen (PV-Anlagen) sind für Steuersparer regelmäßig ein cleveres Investment. Die Finanzrechtsprechung des FG Nürnberg hat hierbei entschieden, ob die steuerbefreite Möglichkeit des Betriebs einer PV-Anlage in bestimmten Grenzen auch eine Befreiung von der Gewinnermittlungspflicht begründet. Hintergrund Der Kläger betrieb auf einer Scheune eine PV-Anlage mit einer installierten Leistung lt. Marktstammdatenregister i. H. v. 11,7 kWp. Weitere PV-Anlagen betrieb er nicht. […]

Das Bundesfinanzministerium (BMF) hat zwei wissenschaftliche Gutachten veröffentlicht, die bestätigen, dass es keine neuen Gesetze zur Vermeidung einer doppelten Besteuerung von Renten braucht. Hintergrund Einige Rentner hatten sich vor Gericht beschwert, weil sie glaubten, ihre Rente werde doppelt besteuert – also sowohl beim Einzahlen in die Rente als auch beim Auszahlen der Rente. Der Bundesfinanzhof (BFH) hatte diese Beschwerden aber […]

Zinsen auf Steuererstattungen unterliegen der Steuerpflicht. Doch Zinsen, die auf Steuernachzahlungen gezahlt werden müssen, können steuerlich nicht abgesetzt werden. Das hielten viele für ungerecht und legten Einspruch ein. Doch die Rechtsprechung hat entschieden, dass diese Regelung rechtmäßig ist. Die Finanzverwaltung hat hierauf nun reagiert und eine Allgemeinverfügung veröffentlicht. Hintergrund Eine Allgemeinverfügung ist eine Entscheidung einer Behörde, die für viele Fälle […]

Die Finanzverwaltung hat eine Änderung bei der Steuerermäßigung für Einkünfte aus einem Gewerbebetrieb bekannt gegeben. Es geht dabei um Fälle, in denen die Gewerbesteuer erlassen oder wegen Verjährung nicht mehr gezahlt werden muss. Hintergrund Nach § 35 des Einkommensteuergesetzes (EStG) soll eine doppelte Steuerbelastung durch Einkommensteuer und Gewerbesteuer vermieden werden. Deshalb kann die Einkommensteuer um das 4-Fache des Gewerbesteuer-Messbetrags reduziert […]

Seit dem 1. Januar 2022 sind Gewinne aus dem Betrieb von Photovoltaikanlagen mit einer Leistung von maximal 30 Kilowatt unter bestimmten Voraussetzungen steuerfrei. Diese Änderung betrifft auch die nachträglichen Betriebsausgaben, die vor 2022 entstanden sind. Sachverhalt Ein Betreiber, der seine Photovoltaikanlage seit 2020 auf dem Dach seines Einfamilienhauses betreibt, hatte in den Jahren 2020 und 2021 steuerpflichtige Einnahmen. Ab 2022 […]

Ein vermietetes Wohngebäude abzureißen und durch einen Neubau zu ersetzen, wird nicht durch die sog. Wohnraumoffensive steuerlich gefördert. Das FG Köln hat am 12. September 2024 entschieden (1 K 2206/21), dass die steuerliche Förderung durch eine Sonderabschreibung gemäß § 7b Abs. 1 EStG nicht für Ersatzneubauten gilt, bei denen ein altes Gebäude abgerissen und an derselben Stelle ein neues errichtet […]

Der Bundesfinanzhof (BFH) hat in seinem Urteil vom 21.11.2024 (VI R 1/23) entschieden, dass Aufwendungen für die Mitgliedschaft in einem Fitnessstudio grundsätzlich nicht als außergewöhnliche Belastungen (agB) steuerlich berücksichtigt werden können. Selbst dann nicht, wenn die Teilnahme an einem ärztlich verordneten Funktionstraining die Mitgliedschaft im Fitnessstudio erfordert. Hintergrund der Entscheidung Die Klägerin hatte von einem Arzt ein Funktionstraining in Form […]

Wenn ein zur Finanzierung eines vermieteten Grundstücks aufgenommenes Darlehen vorzeitig unter Zahlung einer Vorfälligkeitsentschädigung zurückgezahlt wird und das Grundstück weiterhin vermietet wird, kann die Vorfälligkeitsentschädigung als Werbungskosten bei den Einkünften aus Vermietung und Verpachtung abgezogen werden. Hintergrund Die Steuerpflichtigen erzielten Einkünfte aus Vermietung und Verpachtung von insgesamt fünf Immobilien. Im Jahr 2013 kauften sie die Objekte 1 und 2 und […]

Am 26.02.2025 wurden seitens der Europäischen Kommission u.a. Vorschläge für zwei Richtlinien zur Änderung der Anforderungen an die Nachhaltigkeitsberichterstattung und an deren Prüfung sowie an die Sorgfaltspflichten von Unternehmen veröffentlicht. Die wichtigsten geplanten Änderungen haben wir nachfolgend für Sie zusammengefasst: Die Pflicht zur Nachhaltigkeitsberichterstattung soll demnach nur für große Unternehmen mit mehr als 1.000 Beschäftigten und entweder einem jährlichen Umsatz […]

Wer eine Erbschaft ablehnt, kann seine Entscheidung nur anfechten, wenn er sich über die Zusammensetzung des Nachlasses geirrt hat. Ein Irrtum über den Wert des Nachlasses reicht nicht aus. Hintergrund Die Erblasserin war im Alter von 106 Jahren gestorben. Sie befand sich vor ihrem Tod längere Zeit in einem Seniorenheim. Für die Heim- und Pflegekosten kam die Kriegsopferfürsorgestelle in Form […]

Der Vermieter muss für den Einbau einer neuen Wohnungstür aufkommen, die die Feuerwehr bei einem Einsatz aufgebrochen hatte. Hintergrund Nachdem ein Mieter wegen eines medizinischen Notfalls den Notarzt gerufen hatte, konnte dieser die Wohnung nicht betreten, da er die Wohnungseingangstür nicht öffnen konnte. Deshalb brach die herbeigerufene Feuerwehr die Tür auf, um dem Notarzt den Zugang zur Wohnung zu ermöglichen. […]

Wer ein Darlehen vorzeitig an seine Bank zurückzahlt, muss in der Regel eine Vorfälligkeitsentschädigung zahlen. Voraussetzung ist allerdings, dass die Bank dies vertraglich klar und verständlich geregelt hat. Hintergrund Ein Verbraucher hatte im Dezember 2018 bei seiner Bank ein Immobiliendarlehen über 170.000 Euro aufgenommen und im November 2019 einen weiteren Darlehensvertrag über 20.000 Euro abgeschlossen. Als der Bankkunde die Darlehen […]

Um die tatsächlichen Kosten für andere berufliche Fahrten zu ermitteln, muss eine Leasingsonderzahlung den einzelnen Veranlagungszeiträumen während der Laufzeit des Leasingvertrags zugeordnet werden. Das bedeutet, dass die Sonderzahlung nicht auf einmal, sondern über die gesamte Vertragslaufzeit verteilt wird. Hintergrund Der Kläger erzielte im Streitjahr 2019 Einkünfte aus einem Angestelltenverhältnis. Im Hinblick auf ein zum 1.1.2019 neu aufgenommenes Beschäftigungsverhältnis als Außendienstmitarbeiter […]

Das Finanzamt muss zustimmen, wenn ein Unternehmen das Wirtschaftsjahr ändern will, auch wenn die Umstellung nur aus steuerlichen Gründen erfolgt. Hintergrund Die Klägerin, eine GmbH, die in einen Konzern eingebunden war, wollte des Wirtschaftsjahr auf ein abweichendes Wirtschaftsjahr umstellen. Hintergrund war – verkürzt dargestellt – im Rahmen einer gesellschaftsrechtlichen Umstrukturierung körperschaftsteuerliche Verluste geltend machen zu können. Das stellte die Klägerin […]

Wenn eine Kapitalgesellschaft ein Grundstück besitzt und innerhalb von zehn Jahren mindestens 90 % der Anteile an neue Gesellschafter übergehen, wird dies wie ein Verkauf des Grundstücks an eine neue Gesellschaft behandelt. Das gilt sowohl bei direkten als auch bei indirekten Änderungen der Gesellschafter. Hintergrund Im Eigentum der Klägerin, der A GmbH, befindet sich Grundbesitz. Zunächst war die D GmbH […]

In niedrig verzinslichen Darlehen liegt die Gefahr der Annahme einer schenkungsteuerpflichtigen freigebigen Zuwendung. Bei Darlehensgewährung auf unbestimmte Zeit ist der Zinsvorteil auf Grundlage eines Zinssatzes von 5,5 % zu ermitteln, es sei denn, es steht ein anderer Zinssatz fest. Auch ein niedrigerer Vergleichszinssatz der Bundesbank kann als marktüblicher Wert herangezogen werden. Hintergrund Der Erblasser A, der 2007 verstarb, hinterließ sein […]

Darf eine Arbeitnehmerin wegen mehrerer unmittelbar aufeinanderfolgender mutterschutzrechtlicher Beschäftigungsverbote praktisch bis zum Ende ihres Arbeitsverhältnisses nicht arbeiten, muss der Arbeitgeber den angesammelten Urlaub abgelten. Hintergrund Eine Zahnärztin, die von 2017 bis Ende März 2020 angestellt war, konnte aufgrund von Mutterschutz und weiteren Beschäftigungsverboten nicht arbeiten. Der Vertrag gewährte ihr 28 Tage Urlaub pro Jahr. Wegen ihrer Schwangerschaften und der anschließenden […]

Eine tarifliche Regelung, die für Überstundenzuschläge das Überschreiten der Arbeitszeit eines Vollzeitbeschäftigten voraussetzt, diskriminiert Teilzeitbeschäftigte. Betroffene Arbeitnehmerinnen haben zudem eine Entschädigung wegen mittelbarer Geschlechtsdiskriminierung. Hintergrund Eine Pflegekraft arbeitete in Teilzeit mit 40 % für einen ambulanten Dialyseanbieter. Laut Tarifvertrag sind Überstunden, die über die reguläre monatliche Arbeitszeit einer Vollzeitkraft hinausgehen und nicht durch Freizeit ausgeglichen werden, mit einem 30% Zuschlag […]

Der zivilrechtliche Verzicht eines Kindes gegenüber seinen Eltern auf den gesetzlichen Erbteil bewirkt nicht, dass seinem Kind – dem Enkel des Erblassers – der Freibetrag zu gewähren ist, der im Falle des Versterbens des Kindes zu gewähren ist. Hintergrund Der Kläger wurde von seinem 2019 verstorbenen Großvater (Erblasser) testamentarisch als Erbe zu einem Viertel eingesetzt. Zuvor hatte der Vater des […]

Wenn die Gesellschafter einer GmbH vereinbart haben, dass bestimmte Einzahlungen in die Kapitalrücklage individuell einem Gesellschafter zugeordnet werden, und dann bei einer Kapitalerhöhung die gesamte Kapitalrücklage auf alle Gesellschafter entsprechend ihren Anteilen verteilt wird, kann dies zu einer Schenkung führen. Dies passiert, wenn der Gesellschafter, der die Einzahlungen gemacht hat, auf einen angemessenen Ausgleich verzichtet. Hintergrund Der Kläger, sein Vater […]

Wurde eine Kaufpreisaufteilung bezüglich Grund und Boden und Gebäude im Kaufvertrag vorgenommen, sind diese vereinbarten und bezahlten Anschaffungskosten grundsätzlich auch der Besteuerung zugrunde zu legen. Hintergrund Im Streitjahr erwarben die Kläger eine Eigentumswohnung (ETW) zu Miteigentum in gleichen Anteilen. Im notariellen Kaufvertrag war geregelt, dass von dem Kaufpreis von 495.000 EUR – 188.000 EUR auf den Grund und Boden und […]

Stellt das Finanzamt bei einer Betriebsprüfung fest, dass die Buchführung nicht ordnungsgemäß ist, kann das für Unternehmen teuer werden. Denn das Finanzamt schätzt wegen der Mängel in der Buchführung Umsätze hinzu. Bei großen Mängeln droht darüber hinaus ein Sicherheitszuschlag von bis zu 20 %. Hintergrund Ein Kioskbesitzer betrieb in seinem Kiosk eine Lotto-Annahmestelle. Seinen Gewinn ermittelte er durch Betriebsvermögensvergleich. Dabei […]

Seit dem Jahr 2022 sind bestimmte Photovoltaikanlagen von der Steuer befreit. Wurde bereits im Jahr 2021 ein entsprechender Investitionsabzugsbetrag in Anspruch genommen, kann es passieren, dass das Finanzamt diesen wegen der Steuerfreiheit der Photovoltaikanlage rückgängig macht. Der BFH lehnt diese Vorgehensweise ab. Hintergrund Seit 2022 sind bestimmte Photovoltaikanlagen nach § 3 Nr. 72 EstG steuerfrei. Doch was bedeutet das für […]

Der Nachweis des Zugangs einer E-Mail erfordert eine Lesebestätigung. Der bloße Versand beweist weder den Zugang noch das Lesen der E-Mail. Hintergrund In einem Rechtsstreit ging es um die Frage des Zugangs einer E-Mail mit einem Dateianhang, der notwendige Unterlagen zu einem Unfallereignis enthielt. Die Beklagte hatte bestritten, von der E-Mail Kenntnis erlangt und die Dateianhänge geöffnet zu haben. Entscheidung […]

Der BFH musste sich mit der Frage befassen, ob die Lieferung von selbst erzeugtem Strom eine Hauptleistung ist, selbst wenn dem Leistungsempfänger des Stroms daneben umsatzsteuerfrei Wohnraum vermietet wird und der Strom vom Mieter dort genutzt wird. Er entschied, dass die Lieferung von Mieterstrom nicht zwingend eine Nebenleistung zur umsatzsteuerfreien Vermietung ist. Dies eröffnet einen Vorsteuerabzug bei Versteuerung der Mieterstrom-Lieferung […]

Ein Abzug von Aufwendungen für Handwerkerleistungen kommt bei Leistung einer Vorauszahlung nicht in Betracht, wenn diese im Veranlagungszeitraum vor Ausführung der Handwerkerleistungen erbracht wird. Hintergrund Im Jahr 2022 beauftragten die Kläger ein Unternehmen mit dem Austausch ihrer Heizungsanlage sowie Sanitärarbeiten. Diese Arbeiten wurden im Jahr 2023 durchgeführt. Die Kläger schlugen dem Handwerksbetrieb mit E-Mail vom 24.11.2022 vor, einen Teil […]

Eine energetische Maßnahme ist nicht mit deren Fertigstellung abgeschlossen, sondern erst mit der vollständigen Zahlung des Rechnungsbetrags auf das Konto des Erbringers der Leistung. Bedeutsam ist dies vor allem dann, wenn zur Begleichung des Rechnungsbetrags mit dem ausführenden Betrieb monatliche Ratenzahlungen über mehrere Jahre vereinbart wurde. Hintergrund Die zusammenveranlagten Kläger beantragten in ihrer Einkommensteuererklärung für 2021 die Steuerermäßigung für […]

Inflationsausgleichsprämie: Kein Anspruch während Elternzeit Verstößt es gegen das arbeitsrechtliche Gleichbehandlungsgebot, wenn Beschäftigte in Elternzeit keine Inflationsausgleichsprämie erhalten? Nein, entschied das LAG Düsseldorf. Der Tarifvertrag durfte Beschäftigte in Elternzeit von der Inflationsausgleichsprämie ausschließen. Hintergrund Die Arbeitnehmerin ist seit 2019 bei ihrem Arbeitgeber, einer Kommune, im Technischen Dienst beschäftigt. Von Juni 2022 bis April 2024 war sie in Elternzeit. Ab […]

Das Teilzeitverlangen eines Mitarbeiters, der im Schichtdienst eines Chemieunternehmens tätig ist, lehnte der Arbeitgeber aus betrieblichen Gründen ab. Zu Recht, entschied das Arbeitsgericht. Hintergrund Der Mitarbeiter ist als Chemikant in einem Unternehmen der chemischen Industrie beschäftigt. Dort arbeitete er zuletzt als Schichtleiter in Vollzeit mit einer Wochenstundenanzahl von 37,5 Stunden. Seine Arbeit in einem Tanklager wollte er ab 2023 […]

Eine rückwirkende Korrektur von Rechnungen ist nicht möglich, wenn sowohl die Zusammenfassenden Meldungen als auch die Rechnungen zunächst keine Hinweise auf ein innergemeinschaftliches Dreiecksgeschäft enthalten. Vielmehr gilt eine solche Rechnung als erstmalig ausgestellt. Hintergrund In den Jahren 2008 bis 2013 betrieb der Kläger einen Großhandel mit landwirtschaftlichen Maschinen. Die Maschinen wurden vom Kläger bei den Herstellern bestellt und von […]

Wir hoffen, Sie sind vom Hochwasser verschont geblieben bzw. die Schäden halten sich in Grenzen. Auch an uns ist das Hochwasser leider nicht spurlos vorbeigegangen – die Räumlichkeiten unserer Kanzlei in Burgau sind nach wie vor nur eingeschränkt nutzbar. Da die steuerliche Berücksichtigung von Hochwasserschäden in Bayern im Jahr 2024 sowie die Fördermöglichkeiten durch Bund, Länder und Kommunen wichtige Themen […]

Zusammenfassung Am 27. März 2024 wurde das Wachstumschancengesetz im Bundesgesetzblatt veröffentlicht, nachdem der Bundesrat am 22. März 2024 dem Kompromissvorschlag des Vermittlungsausschusses zugestimmt hatte. Hier die wesentlichen Änderungen im Bereich der Einkommensteuer: Geschenke § 4 Abs. 5 Satz 1 Nr. 1 Satz 2 EStG Aufwendungen für Geschenke an Personen, die nicht Arbeitnehmer des Steuerpflichtigen sind, dürfen den Gewinn bisher […]

Zum 30. September eines Jahres geben die internationalen Finanzbehörden ihr Wissen über deutsche Kapitalanleger an den deutschen Fiskus weiter. Seit 2018 ist die Liste der teilnehmenden Staaten von 50 Ländern auf bereits 108 Länder angewachsen. Im Ausland Geld zu verstecken, wird damit immer schwieriger. Nachdem das Bundeszentralamt für Steuern die Datensätze erhalten hat, leitet es die Informationen an die Finanzämter […]

Arbeitgeber können ihre Arbeitnehmer finanziell unterstützen Die gestiegenen Lebenshaltungskosten machen sich in jedem Portemonnaie bemerkbar. Normale Lohnsteigerungen können dies kaum kompensieren, insbesondere da von jedem zusätzlichen Euro meist nur die Hälfte tatsächlich beim Arbeitnehmer ankommt. Auch eine geplante Anhebung des Grundfreibetrages und der Eckwerte des Einkommensteuertarifs sind für den Einzelnen kaum spürbare Entlastungen. Anders sieht es aus, wenn Vergütungen ohne […]

Die brandaktuelle Entscheidung des Bundesarbeitsgerichts vom 13.09.2022 – 1 ABR 22/21 Europarechtliche Vorgaben und deren Umsetzung führt immer wieder zu überraschenden Entscheidungen: So stellte die jetzt vom Bundesarbeitsgericht festgestellte Rechtslage die bisher herrschende Auffassung auf den Kopf: Es gibt bereits eine europarechtskonform auszulegende Rechtsgrundlage im deutschen Arbeitsrecht, die Arbeitgeber schon jetzt verpflichtet, Arbeitszeiterfassungssysteme einzuführen! Zur Erinnerung: Urteil des Europäischen Gerichtshofs […]

mit unserem Rundschreiben vom 8. August haben wir Ihnen dargestellt, was Arbeitgeber über die Energiepreispauschale (EPP) wissen sollten. Aber diese Förderung – die zumindest einen Teil der Preissteigerungen ausgleichen soll, die in den letzten Monaten im Energiebereich stattgefunden haben – kommt nicht nur Arbeitnehmern zu Gute. Nach der Bestimmung im § 113 des Einkommensteuergesetzes haben alle unbeschränkt Steuerpflichtigen, die im […]

Liegt eine unfaire Verhandlungssituation vor, kann ein Aufhebungsvertrag unwirksam sein. Ein Arbeitgeber verstößt jedoch nicht gegen das Gebot fairen Verhandelns, wenn er eine sofortige Unterzeichnung des Vertrags erwartet. Hintergrund Eine Arbeitnehmerin wehrte sich gegen einen Aufhebungsvertrag. Diesen hatte sie nach einem Gespräch mit dem Geschäftsführer und einem anwesenden Anwalt für Arbeitsrecht unterzeichnet. Dazu wurde sie in das Büro des Geschäftsführers […]

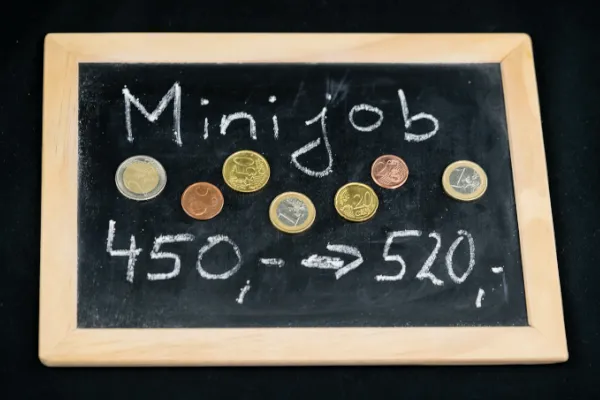

Die Erhöhung des Mindestlohns zum 1.10.2022 auf 12 EUR erfordert auch Anpassungen bei Mini- und Midijobs. Neben der bloßen Anhebung von Verdienstgrenzen gibt es auch neue Regelungen. Dynamische Geringfügigkeitsgrenze Künftig orientiert sich die Geringfügigkeitsgrenze an einer Wochenarbeitszeit von 10 Stunden zu Mindestlohnbedingungen. Sie wird dementsprechend mit Anhebung des gesetzlichen Mindestlohns auf 12 EUR pro Stunde auf 520 EUR monatlich erhöht […]

Im Rahmen der Coronapandemie ist die Arbeit im Homeoffice für Arbeitgeber und Arbeitnehmende in den Fokus gerückt und damit auch die Frage nach der Erstattung der daraus entstehenden Kosten. Diese sind jedoch nicht zwingend steuerfrei. Während viele Büros auch nach der Pandemie leer bleiben, sehen Arbeitnehmende sich mit steigenden Kosten für Telefon, Internet, Bürobedarf und gegebenenfalls auch Kosten für die […]

Zusammengefasste Fakten: Die von der Bundesregierung beschlossene Energiepreispauschale (EPP) i. H. v. 300 EUR soll einen Ausgleich für die aktuell hohen Energiepreise schaffen. Anspruch auf die EPP haben aktiv tätige Erwerbspersonen. Der Anspruch auf die EPP entsteht am 1.9.2022 und wird grundsätzlich mit der Einkommensteuerveranlagung festgesetzt. Dies gilt jedoch nicht für Arbeitnehmer, die ihre Energiepreispauschale vom Arbeitgeber erhalten. (Siehe unten). […]

Uns erreichen immer wieder „Hilferufe“ von Steuerpflichtigen, die sich den Steuerberater „sparen“ wollten und ihre Angelegenheiten von einem Buchhalter erledigen lassen. Das Steuerberatungsgesetz (StBerG) und die gerichtlichen Entscheidungen hierzu lassen es grundsätzlich zu, dass Buchhaltungsarbeiten auch von anderen Personen erledigt werden, als solchen, die unter das StBerG fallen. Die Arbeiten, die von diesen Personen erledigt werden dürfen sind aber eng begrenzt. Dadurch […]

Ein Thema, auf das wir immer wieder angesprochen werden wurde vom BFH in einem jetzt veröffentlichten Urteil vom 16.3.2022 erneut aufgegriffen und – wie schon in der Vergangenheit – sehr eng entschieden. Dem Urteil ist folgendes zu entnehmen: Die Klägerin war bis September 2008 als Trauerrednerin selbständig tätig. Danach war sie im Betrieb des Klägers als Angestellte nichtselbständig tätig. Die Klägerin […]

Statt einer Zuwendungsbestätigung genügt als Nachweis der Zuwendungen zur Unterstützung der vom Krieg in der Ukraine Geschädigten wird ein für die Einzahlung eingerichtetes Sonderkonto einer inländischen juristischen Person des öffentlichen Rechts, einer inländischen öffentlichen Dienststelle oder eines inländischen amtlich anerkannten Verbandes der freien Wohlfahrtspflege einschließlich seiner Mitgliedsorganisationen anerkannt oder bis zur Einrichtung des Sonderkontos auf ein anderes Konto der genannten […]

Für Aufwendungen des Steuerpflichtigen zur Unterstützung der vom Krieg in der Ukraine Geschädigten ist nach den Maßgaben des BMF-Schreibens vom 18.2.1998 der Betriebsausgabenabzug möglich. Demnach liegen Aufwendungen vor, wenn der Sponsor wirtschaftliche Vorteile, die in der Sicherung oder Erhöhung seines unternehmerischen Ansehens liegen können, für sein Unternehmen erstrebt. Dies kann z. B. durch öffentlichkeitswirksame Berichterstattung erreicht werden. Stand: 09. Mai 2022 (ph)

Arbeitslohnspenden bleiben bei der Feststellung des lohnsteuerpflichtigen Arbeitslohns außer Ansatz, wenn der Arbeitgeber die Verwendungsauflage erfüllt und dies dokumentiert. Dies gilt für den Verzicht auf Teile des Arbeitslohns oder Teile eines angesammelten Wertguthabens zugunsten einer steuerfreien Beihilfe und Unterstützung des Arbeitgebers an vom Krieg in der Ukraine geschädigte Arbeitnehmer des Unternehmens oder Arbeitnehmer von Geschäftspartnern oder zugunsten einer Zahlung des […]

Unterhaltsleistungen an Angehörige, die nicht unterhaltsberechtigt sind, können nicht als außergewöhnliche Belastungen berücksichtigt werden. Dies gilt auch dann, wenn sich der Steuerpflichtige verpflichtet hat, die Kosten für den Lebensunterhalt der Angehörigen zu tragen. Hintergrund Die klagenden Eheleute nahmen im Jahr 2014 eine ukrainische Familie auf. Der Kläger hatte eine entsprechende Verpflichtungserklärung nach § 68 AufenthG unterzeichnet, eine sog. Verpflichtung zur […]

Wenn es sich bei den Zuwendungen um Schenkungen handelt, können ggf. Steuerbefreiungen nach § 13 ErbStG gewährt werden. Das kann u. a. gegeben sein bei Zuwendungen an gemeinnützige Körperschaften und Zuwendungen, die ausschließlich kirchlichen, gemeinnützigen oder mildtätigen Zwecken gewidmet sind, soweit deren Verwendung zu diesem Zweck gesichert ist. Stand: 09. Mai 2022 (ph)

Für Überstundenvergütungen, die für einen Zeitraum von mehr als 12 Monaten veranlagungszeitraumübergreifend geleistet werden, kann die Tarifermäßigung der sog. Fünftel-Regelung gewährt werden. Hintergrund X war als Arbeitnehmer tätig. In den Jahren 2013 bis 2015 hatte er jedes Jahr Überstunden geleistet, die nicht ausgezahlt wurden. Im August 2016 vereinbarte X mit seinem Arbeitgeber die Aufhebung des Arbeitsvertrags zum 30.11.2016. Der Aufhebungsvertrag […]

Wer ist antragsberechtigt? Voraussetzung für alle Antragsberechtigten sind coronabedingte Umsatzeinbrüche von mindestens 30 Prozent in jedem Monat im Förderzeitraum, für den der Fixkostenzuschuss beantragt wird. Dieser Umsatzeinbruch wird aus dem jeweiligen Vergleich zum Monat des Jahres 2019 berechnet. Der Förderzeitraum ist verlängert worden. Er läuft jetzt vom Januar bis zum Juni 2022. Die Anträge können – wie schon bei den […]

Der Gewinn eines Unternehmens kann nicht nur mit aufwandswirksamen Ausgaben beeinflusst werden. Auch mit bestimmten Investitionen, die Sie noch vor Jahresende tätigen, können Sie das Ergebnis des Jahres 2021 noch beeinflussen. Sie wollen Ihre Büroräume neu ausstatten, benötigen ein neues Tablet, Laptop oder Smartphone und wollen die Aufwendungen noch in diesem Jahr steuerlich abziehen? Komplett sind die Aufwendungen für die […]

Unternehmen, bei denen es auch in der zweiten Jahreshälfte 2021 zu Corona-bedingten Umsatzeinbußen kommt, können Überbrückungshilfe III Plus beantragen, Soloselbständige Neustarthilfe Plus. Beide Programme wurden um drei Monate verlängert. Sie werden nunmehr nicht nur für die Monate Juli bis September, sondern auch für Oktober bis Dezember 2021 gewährt. Anträge können noch bis zum 31. Dezember 2021 gestellt werden. Wurde bereits […]

Haben Sie noch offene Forderungen aus 2018? Dann sollten Sie prüfen, ob eine drohende Verjährung zum Jahresende mit einem gerichtlichen Mahnverfahren hinausgeschoben werden kann. Das Bürgerliche Gesetzbuch kennt drei Verjährungszeiträume: 3 Jahre, 10 Jahre und 30 Jahre. Im Geschäftsalltag gilt in der Regel die 3-jährige Verjährungsfrist, die mit Ablauf des Jahres beginnt, in dem ein Anspruch auf Tun oder Unterlassen […]

Für alle Überbrückungshilfen, die November- und Dezemberhilfe sowie die Neustarthilfen sind Schlussrechnungen zu erstellen, in denen die im jeweiligen Förderzeitraum tatsächlich erzielten Umsätze und Fixkosten über ein Online-Tool auf der Plattform des BMWi nachzuweisen sind. Wurden die Coronahilfen von einem Steuerberater, Wirtschaftsprüfer, Rechtsanwalt oder vereidigten Buchprüfer beantragt, muss dieser auch die Schlussrechnung erstellen und das bis spätestens 30. Juni 2022. […]

Das Zinsniveau ist nach wie vor nahe Null. Renditechancen verspricht allein der Aktienmarkt. Doch das bedeutet gleichermaßen Chancen und Risiken. Und so mancher hat in Aktien und Fonds investiert und sich dabei an der Börse verzockt. Dann können Sie die Verluste zwar nicht mit Ihren übrigen Einkünften verrechnen, aber mit erzielten Aktiengewinnen. Auf die Aktiengewinne ist dann insoweit keine Abgeltungsteuer […]

1. Abgabetermin ist immer der 25. des Folgemonats Der Unternehmer hat bis zum 25. Tag nach Ablauf jedes Kalendermonats (Meldezeitraum), in dem er innergemeinschaftliche Warenlieferungen oder Lieferungen i. S. d. § 25b Abs. 2 ausgeführt hat, dem BZSt (Bundeszentralamt für Steuern) eine Meldung (Zusammenfassende Meldung) nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung zu übermitteln. Wichtig: Diese Frist gilt auch, wenn Ihnen vom Finanzamt […]

Sie müssen für 2021 mit einer Steuer(nach)zahlung rechnen? Dann könnte es sinnvoll sein, Krankenversicherungsbeiträge vorauszuzahlen, um Ihre steuerlich abziehbaren Sonderausgaben zu erhöhen. Fragen Sie Ihre Krankenversicherung, ob Sie Krankenversicherungsbeiträge – maximal für die nächsten drei Jahre – noch in 2021 vorauszahlen können. Steuerlich ist diese Gestaltung zulässig. Die Beiträge zur Basiskrankenversicherung sind in diesem Jahr komplett abziehbar – neben den […]

Unter dem Datum vom 24.07.2021 findet sich auf der Seite des Transparenzregisters die folgende Nachricht, die wohl bisher den wenigsten aufgefallen ist, die aber sehr weitreichende Bedeutung hat: Wegfall der Mitteilungsfiktion Bitte beachten Sie, dass mit den Gesetzesänderungen zum 01.08.2021 die sog. Mitteilungsfiktion des bis einschließlich zum 31.07.2021 geltenden § 20 Abs. 2 GwG wegfällt und das Transparenzregister zum Vollregister […]

Ab dem 1.8.2022 soll es die Möglichkeit zur (Bar-)Online-Gründung von GmbHs und UGs (haftungsbeschränkt) geben. (Digitalisierungsrichtlinie) Möglichkeit zur Online-Gründung durch die Digitalisierungsrichtlinie Wer in Deutschland eine GmbH gründen will, muss bisher persönlich zu einem Notar. Doch warum sollte man sich in einer Zeit, in der Videokonferenzen in der Geschäftswelt nicht mehr wegzudenken sind, dazu nicht auch online mit einem Notar […]

Das Bundesverfassungsgericht hat mit dem am 18.08.2021 veröffentlichten Beschluss die Verfassungswidrigkeit des bundesgesetzlichen Zinssatzes, soweit er für Steuernachzahlungen und –erstattungen ab 1. Januar 2014 angewandt wurde, festgestellt. Für Verzinsungszeiträume bis zum 31. Dezember 2018 gilt die Vorschrift dennoch unverändert fort. Der Bundesgesetzgeber hat bis zum 31. Juli 2022 Zeit, eine verfassungsgemäße Neuregelung der Verzinsung, rückwirkend ab 2019, zu beschließen. Die […]

Mit der Umsetzung des Digitalpakets gelten ab dem 1.7.21 viele Änderungen im Bereich des E-Commerce. Zu beachten sind auch die neuen Fernverkaufsregeln. Nach § 3c UStG liegt ein Fernverkauf (bisher Versandhandel) ab dem 1.7.21 vor, wenn ein Gegenstand an einen Nichtunternehmer (Privatperson) verkauft wird, der Gegenstand entweder grenzüberschreitend innerhalb der EU (innergemeinschaftlicher Fernverkauf) oder aus dem Drittland in einen Mitgliedstaat […]

Geht eine Ehe oder eingetragene Lebenspartnerschaft in die Brüche, müssen sich die Ex-Partner häufig über den Verbleib der gemeinsamen Wohnung oder des gemeinsamen Hauses verständigen. Mitunter vereinbaren sie, dass ein Ehegatte bzw. Lebenspartner den Miteigentumsanteil des anderen kauft und die Immobilie dann alleine weiterbewohnt. Das Grunderwerbsteuergesetz hält für eine derartige Vermögensauseinandersetzung nach einer Scheidung bzw. Aufhebung einer Lebenspartnerschaft ein besonderes „Steuergeschenk“ bereit: […]

Sonderzahlungen an Beschäftigte weiter steuer- und sozialversicherungsfrei gestellt Aufgrund einer Anpassung im Jahressteuergesetz 2021 können Arbeitgeber|innen aller Branchen ihren Beschäftigten Beihilfen und Unterstützungen bis zu einem Betrag von 1.500 Euro steuerfrei auszahlen oder als Sachleistungen gewähren und damit ihre besondere und unverzichtbare Leistung honorieren. Die Steuerbefreiung wurde bis zum 30. Juni 2021 verlängert. Damit werden nun Sonderleistungen erfasst, die die Beschäftigten zwischen […]

Neben allgemeinen Mehrbelastungen führen die gesetzlichen Regelungen des Klimaschutzprogramms 2030 auch zu Entlastungen im Steuerrecht. Eine davon ist die steuerliche Förderung von energetischen Sanierungsmaßnahmen an selbst genutzten Wohngebäuden nach § 35c des EStG (seit dem 01.01.2020). Diese Regelung weist doppelten Entlastungscharakter auf, indem für entsprechende Aufwendungen einen Abzug von der Steuerschuld ermöglicht wird und zugleich durch die Maßnahmen selbst Energie eingespart […]

(insbesondere Gutscheine, Firmen-Kreditkarten oder Versicherungen) In einem Schreiben vom 13. April 2021 hat das Bundesministerium der Finanzen – ausgehend von mehreren Urteilen des BFH aus 2020 – ausführlich zu den o.g. Zuwendungen Stellung genommen. In § 8 Absatz 1 Satz 2 EStG ist durch die neue Definition „Zu den Einnahmen in Geld gehören“ nun gesetzlich festgeschrieben, dass zweckgebundene Geldleistungen, nachträgliche […]

Die Privatnutzung von Dienstwagen ist für viele Arbeitnehmer ein attraktiver Lohnbestandteil, wenngleich damit in aller Regel steuererhöhende Folgen verbunden sind. Denn nach der ständigen Rechtsprechung des Bundesfinanzhofs (BFH) führt die Überlassung eines Dienstwagens zur Privatnutzung zu einer Bereicherung des Arbeitnehmers und somit zum Zufluss von (steuerpflichtigem) Arbeitslohn. Der zu versteuernde Nutzungsvorteil kann (zumeist) nach der pauschalen 1-%-Regelung oder nach der […]

Der Bundesrat hat am 5.3.2021 dem Dritten Corona-Steuerhilfegesetz zugestimmt, das Familien und Unternehmen mit weiteren Maßnahmen finanziell unterstützen soll. Der Koalitionsausschuss hatte am 3.2.2021 aufgrund der anhaltenden Corona-Krise die weiteren finanziellen und steuerlichen Hilfen für Familien, Geringverdiener, Unternehmen, Gastronomie und Kultur vereinbart. Zur gesetzlichen Umsetzung dient das „Dritte Gesetz zur Umsetzung steuerlicher Hilfsmaßnahmen zur Bewältigung der Corona-Krise (Drittes Corona-Steuerhilfegesetz)“. Der […]

Umsatzsteuer – Kleinunternehmerregelung Wird die freiberufliche Tätigkeit im Nebenerwerb betrieben, sind die Umsätze meist niedrig und die Kleinunternehmerregelung findet Anwendung. Gleiches gilt z.B. für Ärzte, die neben den größtenteils umsatzsteuerfreien Leistungen auch, in geringem Umfang umsatzsteuerpflichtige Umsätze erbringen. Doch auf die Anwendung der Kleinunternehmerregelung kann verzichtet werden. Bei einem Verzicht stellt sich die Frage, ob und wann wieder zurück in […]

Wie hoch die Grunderwerbsteuer ausfällt, richtet sich nach dem Wert der Gegenleistung – bei einem Grundstückskauf nach dem Kaufpreis einschließlich der vom Käufer übernommenen sonstigen Leistungen und der dem Verkäufer vorbehaltenen Nutzungen. Der Bundesfinanzhof (BFH) hat entschieden, dass die Bemessungsgrundlage der Grunderwerbsteuer nicht um die anteilige Instandhaltungsrückstellung gemindert werden darf. Der Entscheidung lag ein Fall zugrunde, in dem eine Klägerin […]

Bundesfinanzminister Olaf Scholz hat angesichts der andauernden coronabedingten Belastungen angekündigt, die Stundungsmöglichkeiten fälliger Steuerzahlungen weiter zu verlängern. Zinslose Stundung könnte danach bis zum 30.9.2021 gewährt werden. Steuerstundungsmöglichkeiten waren zuletzt ein erprobtes Mittel, um von der Coronakrise gebeutelte Unternehmen in ihrer Liquiditätsnot zu entlasten. Die Finanzverwaltung veröffentlichte Ende letzten Jahres bereits ein entsprechendes BMF-Schreiben. Danach gelten für nachweislich unmittelbar und nicht unerheblich […]

Ein Beschluss der Bundesregierung und der Bundesländer vom 19.01.2021 sieht unter Ziff. 8. vor, dass „Kosten für Computerhardware und Software zur Dateneingabe und -verarbeitung zukünftig im Jahr der Anschaffung oder Herstellung steuerlich vollständig berücksichtigt werden können. Begünstigt sein dürften Computer, Laptops, Tablets und sämtliche Zubehörgeräte wie z.B. Drucker, Scanner, Bildschirme und die zum Betrieb erforderlichen Programme. Die Umsetzung soll „untergesetzlich […]

In Voraus- und Anzahlungsrechnungen, die nach dem 30. Juni 2020 und vor dem 1. Januar 2021 gestellt werden und für die das Entgelt in diesem Zeitraum vereinnahmt worden ist, ist die Steuer mit dem Umsatzsteuersatz von 16 Prozent bzw. 5 Prozent zu berechnen. Soweit feststeht, dass die jeweilige Leistung erst nach dem 31. Dezember 2020 erbracht wird, wird es aber nicht […]

Zum 01.01.2021 ist das o.g. Gesetze in Kraft getreten. Dieses bringt – in Umsetzung der EU-Restrukturierungsrichtlinie vom 20.06.2019 (ABl. L 172 vom 26.06.2019) – einen gesetzlichen präventiven Restrukturierungsrahmen, der eine bilanzielle Sanierung von Unternehmen unter selektiver Einbindung der Gläubiger nach dem Mehrheitsprinzip ohne Insolvenz ermöglicht. Vereinfach gesagt, das Gesetz hat die Anforderungen an die Geschäftsführung von krisengefährdeten Unternehmen erhöht und […]

Wer eine Solarstrom-Anlage betreibt, muss diese im sogenannten Marktstammdatenregister eintragen. Dabei handelt es sich um ein umfassendes Online-Register, in das alle stromerzeugende Anlagen eingetragen werden müssen, sofern sie mit dem Stromnetz verbunden sind – das gilt selbst für kleine Stecker-Solar-Geräte, besser bekannt als Photovoltaik-Balkonmodule. Neuanlagen-Besitzer müssen sich innerhalb eines Monats nach Inbetriebnahme eintragen, für Altanlagen gibt es eine Übergangsfrist bis […]

Die erste Unterstützungsmaßnahme im Rahmen der Corona Hilfen war die sogenannte „Soforthilfe“. Aus diesem Programm konnten Unternehmen deren Aufwendungen in den Monaten April bis Juni mangels entsprechender Einnahmen zu Liquiditätsengpässen führten – je nach Unternehmensgröße die sich nach der Anzahl der Beschäftigten gerichtet hat – Zuschüsse zwischen € 5.000,- und € 50.000,- erhalten. Unter bestimmten Umständen ist (zu viel erhaltene) […]

Aufgrund der Corona-Krise sind viele Arbeitnehmer in Kurzarbeit tätig. Das Kurzarbeitergeld ist als Lohnersatzleistung zwar steuerfrei, unterliegt aber dem sogenannten Progressionsvorbehalt. Das heißt: Es erhöht den persönlichen Steuersatz, mit dem das restliche Einkommen des Arbeitnehmers versteuert wird. Im Rahmen der Einkommensteuerveranlagung kann es daher schnell zu Steuernachzahlungen kommen. Beispiel: Der ledige Arbeitnehmer A bezieht im Jahr 2020 ein Kurzarbeitergeld von insgesamt […]

(Stand: 14. April 2020) Auch bei Unternehmen finden Bestellungen bei Amazon und anderen Online-Riesen immer mehr Anklang. Dienen diese Bestellungen unternehmerischen Zwecken, ist darauf zu achten, dass auch hier eine ordnungsgemäße Rechnung vorliegt. Ein reiner Kauf- oder Zahlbeleg untersagt den Vorsteuerabzug. Bei Onlinetickets z.B. von der Deutschen Bahn wird separat die ordnungsgemäße Rechnung per Email verschickt, die dann zu den […]

(Stand: 14. April 2020) Unternehmen erhalten wegen der Corona-Pandemie verschiedenste Unterstützung zur Liquiditätssicherung. So werden die Hilfen an unterschiedliche Voraussetzungen geknüpft, z.B. einen kausalen Zusammenhang zwischen Corona-Pandemie und Liquiditätsengpass oder ein zum 31.12.2019 finanziell nicht in Schwierigkeiten geratenes Unternehmen. Es gilt also, die Voraussetzungen genau zu beachten und keinesfalls einfach so eine der Hilfen zu beantragen oder in Anspruch zu […]

Anlässlich der Corona Krise drohen vielen Unternehmen Verluste in diesem Jahr. Das Bundesministerium der Finanzen (BMF) hat mit Schreiben vom 24. April 2020 die Möglichkeit geschaffen, die Erstattung bereits geleisteter Vorauszahlungen für das Jahr 2019 mithilfe eines pauschalierten Verlustrücktrags zu erwirken. Durch das Zweite Corona-Steuerhilfegesetz wurde der steuerliche Verlustrücktrag erweitert. Auf Antrag wird bei der Steuerfestsetzung für den VZ 2019 […]

Die Kosten für ein Erststudium wie z. B. für einen Bachelor-Abschluss sind nach dem Gesetz weder als Werbungskosten noch als Betriebsausgaben absetzbar. Anders ist dies allerdings bei den Kosten für ein anschließendes Masterstudium, da dieses kein Erststudium mehr ist, sondern sich an ein solches anschließt. Hintergrund: Der Gesetzgeber hat im Jahr 2011 mit Wirkung ab dem Veranlagungszeitraum 2004 den Werbungskosten- und […]

Gemäß Schreiben des Bundesfinazministerium (BMF) vom 6. November 2019 müssen alle elektronischen Kassensysteme unverzüglich mit einer „Technischen Sicherungseinrichtung“ (TSE) aufgerüstet werden, die dem Schutz vor Manipulationen dienen soll. Das BMF hat damals auch mitgeteilt, dass es nicht beanstandet wird, wenn diese TSE jeweils bis zum 30. September 2020 installiert wird. In einem weiteren Schreiben vom 18. August 2020 hat das […]

NEUES ZU DEN PV-ANLAGEN UND BLOCKHEIZKRAFTWERKEN (03. November 2021) Erst vor wenigen Wochen konnten wir Sie darüber informieren, dass das Bundesfinanzministerium (BMF) mit Schreiben vom 2. Juni 2021 bekannt gegeben hat, dass PV-Anlagen und BHKW´s, die dazu dienen den erzeugten Strom selber zu nutzen, als selbständige Anlagen angesehen werden, und dass der Steuerpflichtige selber wählen kann, ob und wie er […]

Das Bundesfinanzministerium hat mit Schreiben vom 2. Juni 2021 für kleine PV-Anlagen und vergleichbare Blockheizkraftwerke (BHKW) eine neue Vorgabe veröffentlicht, die für die Betreiber solcher Anlagen von (steuerlichem) Vorteil sein können, die aber vor Allem deutliche Verwaltungsvereinfachungen bedeutet. Im Einzelnen ist geregelt worden: Die nachfolgenden Regelungen gelten für Photovoltaikanlagen mit einer installierten Leistung von bis zu 10 kW, die auf […]

(Stand: 14. April 2020) In einer Anweisung der Oberfinanzdirektion Karlsruhe vom August 2019 wird die Behandlung von Photovoltaikanlagen (PV) grundlegend erörtert. Dabei werden auch die neueren Entwicklungen der PV-Technologie berücksichtigt. Hier der Teil des Schreibens, der Stromspeicher (Batterien) betrifft: Wird eine Photovoltaikanlage mit einer Batterie zur Speicherung des Stroms angeschafft, liegt ein einheitliches Zuordnungsobjekt vor. Photovoltaikanlagen bestehen regelmäßig aus einer […]

Die Überbrückungshilfe geht in die Verlängerung. Die 2. Phase der Überbrückungshilfe umfasst die Fördermonate September bis Dezember 2020. Anträge für die 2. Phase können voraussichtlich ab Oktober gestellt werden. Wichtig: Anträge für die 1. Phase der Überbrückungshilfe (Fördermonate Juni bis August 2020) müssen spätestens bis zum 30. September 2020 gestellt sein. Es ist nicht möglich, nach dem 30. September 2020 rückwirkend einen Antrag […]

(Stand: 14. April 2020) Tickets für das Finale der UEFA Champions League sind nach Auffassung des BFH keine Gegenstände des täglichen Gebrauchs. Die Weiterveräußerung der Tickets sei daher steuerpflichtig. Bei lukrativen Privatverkäufen von Champions League Tickets müssen die Verkäufer ihren Gewinn versteuern. Mit der am Donnerstag veröffentlichten Entscheidung des Bundesfinanzhofs (BFH) in München hat ein baden-württembergischer Fußballfan in zweiter Instanz […]

Unternehmer mit niedrigen Umsätzen können die sogenannte Kleinunternehmerregelung des deutschen Umsatzsteuergesetzes in Anspruch nehmen, so dass bei ihnen keine Umsatzsteuer erhoben wird. Sie können in diesem Fall auf den Ausweis und die Abführung der Umsatzsteuer verzichten, im Gegenzug aber auch keinen Vorsteuerabzug aus Rechnungen anderer Unternehmer geltend machen. Nutzbar ist diese Regelung für Unternehmer, deren Umsatz (zuzüglich Umsatzsteuer) im vorangegangenen […]

Für Sie als Unternehmer ist es wichtig zu wissen, zu welchem Zeitpunkt Sie Ihre steuerpflich-tigen Umsätze der Umsatzsteuer unterwerfen müssen, sprich in welchem Voranmeldezeit-raum diese gemeldet und abgeführt werden müssen. Das Umsatzsteuerrecht kennt hierzu zwei Besteuerungsprinzipien: Sollversteuerung, vereinfacht entsteht die Steuer hier auf der Basis der vereinbarten Entgelte im Monat der Lieferung oder Leistungserbringung. Istversteuerung, vereinfacht entsteht die Steuer hier auf Basis der vereinnahmten […]

Wird die Höchstdauer von 2 Jahren für eine sachgrundlose Befristung überschritten, führt dies zu einem unbefristeten Arbeitsverhältnis. Das gilt auch dann, wenn die Überschreitung nur einen Tag beträgt. Hintergrund Ein Rechtsanwalt wurde vom Bundesamt für Migration und Flüchtlinge (BAMF) zunächst befristet für 6 Monate eingestellt. Ab dem ersten Arbeitstag, dem 5.9.2016, bis zum 23.9.2016 besuchte er eine Schulung. Dazu reiste […]

Wenn Sie selbständig tätig sind und irgendwann Ihren Betrieb veräußern, können Sie den Gewinn daraus unter gewissen Voraussetzungen zu einem ermäßigten Steuersatz versteuern. Eine der Voraussetzungen ist, dass Sie die vorherige Tätigkeit auch wirklich aufgeben. Wie ist es aber, wenn die Tätigkeit im bisherigen örtlichen Wirkungskreis geringfügig fortgesetzt wird und dabei neue Patienten bzw. Mandanten gewonnen werden. Ist dies dann […]

Im nachfolgenden Fall haben die Steuerpflichtigen so ziemlich alles falsch gemacht, was möglich war. Deshalb sind sie mit dem Begehren Aufwendungen der Großeltern für die Betreuung der Enkel bei der Berechnung der Einkommensteuer gelten zu machen im wahrsten Sinne des Wortes „kläglich“ gescheitert. Dennoch weist das Urteil Wege auf, die bei sauberer formeller Behandlung durchaus zur Steuerminderung genutzt werden können. […]

Die vergütungspflichtigen Arbeitstage dürfen per Arbeitsvertrag nicht so festgelegt werden, dass Feiertage ohne Vergütung bleiben. Die gesetzliche Regelung darf nicht arbeitsvertraglich ausgehebelt werden. Hintergrund Der Kläger war als Zeitungszusteller bei der Beklagten angestellt. Er erhielt eine Vergütung, die sich aus einem “Grundlohn je Arbeitstag” sowie einem “Stücklohn Zeitung je zugestelltes Exemplar” zusammensetzt. Die Belieferung der Abonnenten erfolgte laut Arbeitsvertrag täglich […]

Arbeitgeber konnten ihren Arbeitnehmern in der Privatwirtschaft bislang bis zu 600 EUR pro Jahr steuerfrei als Unterstützungsleistung wegen Hilfsbedürftigkeit zuwenden (z.B. in Krankheits- oder Unglücksfällen). Nur in besonderen Notfällen durfte ein höherer Betrag steuerfrei bleiben. Aufgrund der Corona-Krise können Arbeitgeber ihren Arbeitnehmern nun eine Prämie von bis zu 1.500 EUR steuerfrei zukommen lassen. Dies geht aus einem neuen Schreiben des […]

Kinder sind etwas Wunderbares, kosten aber auch viel Geld. Das Statistische Bundesamt hat errechnet, dass für ein Kind von der Geburt bis zum 18. Geburtstag Kosten von 126.000 EUR anfallen. Und Eltern volljähriger Kinder wissen nur zu gut, dass damit meist noch nicht das Ende der Fahnenstange erreicht ist. Denn für die Berufsausbildung kommen häufig noch einmal erhebliche Kosten hinzu, […]

Arbeitgeber haben die Möglichkeit, zusätzlich zum Entgelt steuer- und beitragsfreie Zuschüsse zur Gesundheitsförderung an die Beschäftigten zu zahlen. Der Freibetrag für Leistungen zur Gesundheitsförderung des Arbeitnehmers wurde zum 01.01.2020 auf 600 EUR jährlich angehoben. Steuerfreie betriebliche Gesundheitsförderung: Für welche Angebote? Die steuerliche Förderung ist für die beiden folgenden Varianten möglich: Leistungsangebote zur verhaltensbezogenen Prävention, die von den Krankenkassen oder der […]

Die Servicestelle Steueraufsicht Hamburg hat für die deutsche Steuerverwaltung in einem mehrere Jahre andauernden Verfahren erreicht, dass Daten von Vermietern zu steuerlichen Kontrollzwecken übermittelt werden. So wird es unredlichen Vermietern von Ferienunterkünften erheblich erschwert, ihre bisher dem Finanzamt nicht erklärten Einnahmen aus der Vermietung von Wohnraum an Feriengäste weiter verborgen zu halten. Im Zusammenwirken mit der Finanzbehörde Hamburg, dem BZSt, […]

Die Verfahren betrafen mittelständische Familienunternehmen, die zunächst als Einzelunternehmen, dann als GmbH geführt wurden. So zum Beispiel der Fall von drei geschäftsführenden Gesellschaftern eines Unternehmens, die davon ausgegangen waren, dass sie nicht sozialversicherungspflichtig sind. Sie begründeten ihre Annahme unter damit, dass sie durch ihre Stellung innerhalb des Unternehmens das Schicksal der GmbH alleinig beeinflussen können und somit gemäß der ihnen […]

Haben Sie schon vom „Transparenzregister“ gehört? Wenn ja, und wenn Sie für sich sagen können, dass Sie die diesbezüglichen Vorgaben des Gelwäschegesetzes (GWG) erfüllt haben, dann können Sie sich beruhigt zurücklehnen und/oder sich einem anderen Thema zuwenden. Wenn Ihre Antwort auf die Eingangsfrage aber „Nein“ ist, und Sie in verantwortlicher Position einer „Vereinigung“ im Sinne des GWG sind, dann sollten Sie sich dringend mit diesem […]

Die Pflichtangaben auf einer Rechnung kennen Sie längst, da uns aber immer wieder Fragen zu diesem Thema erreichen, hier eine kleine Auffrischung: Auf die Rechnung gehören neben den vollständigen Namen und Anschriften von Rechnungssteller und Empfänger auch die Steuernummer oder die Umsatzsteuer-Identifikationsnummer. Bei Rechnungen an gewerbliche Kunden, die im Ausland ihren Sitz haben, geben Sie auch deren (ausländische) Umsatzsteuer-Identifikationsnummer an. […]

Zuwendungen des Arbeitgebers an seine Arbeitnehmer müssen nur dann als Arbeitslohn versteuert werden, wenn sie Entlohnungscharakter haben. Sie müssen dafür gewährt werden, dass der Arbeitnehmer dem Arbeitgeber seine Arbeitskraft zur Verfügung stellt. Dahingegen liegt kein Arbeitslohn vor, wenn der Arbeitgeber dem Arbeitnehmer einen Vorteil aus ganz überwiegend eigenbetrieblichem Interesse zuwendet. In diesem Fall spricht man von einer notwendigen Begleiterscheinung betriebsfunktionaler […]

Übernimmt der Arbeitgeber für seine Mitarbeiter die Kosten der Wohnungssuche, ist er zum Vorsteuerabzug aus den vom ihm bezogenen Maklerleistungen berechtigt. Es liegt weder ein tauschähnlicher Umsatz noch eine Entnahme vor. Hintergrund Die A ist eine der A-Konzerngruppe angehörige Gesellschaft. Im Ausland tätige Mitarbeiter wurden aufgrund einer konzerninternen Funktionsverlagerung an den Standort der A in das Inland versetzt – unter […]

So entschied der Bundesfinanzhof (BFH) mit Urteil vom 3. Juli 2019 – VI R 36/17. Ein Arbeitgeber hatte seinen Arbeitnehmern unbelegte Backwaren wie Brötchen und Rosinenbrot nebst Heißgetränken zum sofortigen Verzehr im Betrieb kostenlos bereitgestellt. Das Finanzamt sah dies als ein Frühstück an, das mit den amtlichen Sachbezugswerten zu versteuern sei. Dem folgte der BFH nicht: Die unentgeltliche oder verbilligte […]

Dass Aufwendungen für eine erstmalige Berufsausbildung oder für ein Erststudium, das zugleich eine Erstausbildung vermittelt, nicht als Werbungskosten abgesetzt werden können, verstößt nicht gegen das Grundgesetz. Dies hat das Bundesverfassungsgericht (BVerfG) in einem heute (10.1.2020) veröffentlichten Beschluss entschieden. Hintergrund: Nach dem Gesetz sind Aufwendungen für die erstmalige Berufsausbildung oder für ein Erststudium, das zugleich eine Erstausbildung vermittelt, nicht als Werbungskosten abziehbar. Stattdessen mindern sie […]

Bei innergemeinschaftlichen Lieferungen reicht eine bloße Absichtserklärung für eine Gelangensbestätigung nicht aus. Der erforderliche Nachweis des Gelangens in das übrige Gemeinschaftsgebiet muss durch Buch- und Belegnachweise erbracht werden, Zeugenaussagen sind dafür nicht geeignet. Hintergrund Der Kläger führte einen Großhandel mit Textilien, die teils importiert und exportiert wurden. Er erklärte im Jahr 2014 steuerfreie innergemeinschaftliche Lieferungen i. H. v. rund 172.500 […]

Fahrzeuge, für die ein sogenannter „geldwerter Vorteil“ versteuert werden muss unterliegen der Umsatzsteuer. Dies gilt auch für Elektro-Fahrzeuge! Zuletzt war insbesondere bei Mandanten, die ihre Finanzbuchhaltung selbst erstellen, zu beobachten, dass unterjährig zwar der sog. „geldwerte Vorteil“ im Rahmen der Lohnabrechnungen verbucht war, aber im Rahmen der Finanzbuchhaltung nicht der Umsatzsteuer unterworfen wurde. Bitte beachten Sie, dass für den Monat […]

Aktuell überschlagen sich die Ereignisse in der „großen Politik“ und die Regierung versucht mit den verschiedensten Maßnahmen den Folgen von Corona- und jetzt auch der Ukraine-Krise gegenzusteuern. Die verschiedenen Beschlüsse der „Ampel“ können Sie den täglichen Nachrichten entnehmen. Über die steuerlichen Auswirkungen der ersten beiden Entlastungs-pakete haben wir Sie in früheren Newslettern informiert. Seit ein paar Tagen hat die Regierung […]

Wer Immobilien verschenken oder vererben will, der sollte überlegen, ob nicht jetzt der richtige Zeitpunkt dazu ist. Anders als bei Bargeld, Bankguthaben oder Aktien lässt sich der Wert von Immobilien nicht ohne weiteres bestimmen. Deshalb hat der Gesetzgeber im sogenannten Bewertungsgesetz Regeln bestimmt, mit denen Immobilien in standardisierten Verfahren pauschal bewertet werden, wenn das für die Besteuerung (im Rahmen von […]

wird es hier geben:

- Altersvorsorge-Aufwendungen

- Abschreibung für Immobilien

- Homeoffice-Pauschale

- häusliches Arbeitszimmer

- Sparer-Pauschbetrag

- Ausbildungsfreibetrag

Einkommensteuer Vorgesehen ist eine neue Steuerbefreiung in § 3 Nr. 72 EStG. Diese Norm wird regeln, dass ab 2023 Einnahmen und Entnahmen im Zusammenhang mit dem Betrieb einer Photovoltaikanlage auf, an oder in Einfamilienhäusern (einschließlich Nebengebäuden) oder nicht Wohnzwecken dienenden Gebäuden mit einer installierten Bruttoleistung laut Marktstammdatenregister von bis zu 30 kW (peak) und überwiegend zu Wohnzwecken genutzten sonstigen Gebäuden […]